一、什么是債轉股?

當企業(yè)背負高額債務,且資不抵債,無法償還時,可通過國家組建的金融管理公司,把原來銀行與企業(yè)間的債權、債務關系轉變成股權、產(chǎn)權的關系。早在1998年,我國曾實施過一段時間的債轉股,讓不少深陷泥潭的國企,重獲新生。但債轉股的對象僅限于具有一定規(guī)模、發(fā)展前景良好,卻因負債而導致發(fā)展有限的企業(yè),且數(shù)額有限,考察嚴格,有相關的規(guī)則,達標后才能債轉股。

二、債轉股條件及具體流程

1、市場化債轉股對象企業(yè)應當具備以下條件:

a、發(fā)展前景較好,具有可行的企業(yè)改革計劃和脫困安排;

b、主要生產(chǎn)裝備、產(chǎn)品、能力符合國家產(chǎn)業(yè)發(fā)展方向,技術先進,產(chǎn)品有市場,環(huán)保和安全生產(chǎn)達標;

c、信用狀況較好,無故意違約、轉移資產(chǎn)等不良信用記錄。

2、禁止將下列情形的企業(yè)作為市場化債轉股對象:

a、有惡意逃廢債行為的企業(yè);

b、債權債務關系復雜且不明晰的企業(yè);

c、有可能助長過剩產(chǎn)能擴張和增加庫存的企業(yè);

d、扭虧無望、已失去生存發(fā)展前景的“僵尸企業(yè)”。

3、債轉股的具體形式:

實施機構開展市場化債轉股。除國家另有規(guī)定外,銀行不得直接將債權轉為股權。銀行將債權轉為股權,應通過向實施機構轉讓債權、由實施機構將債權轉為對象企業(yè)股權的方式實現(xiàn)。

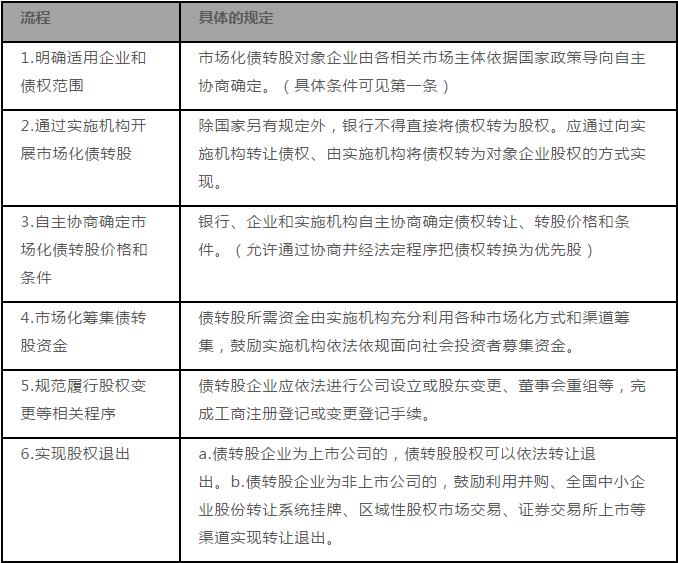

4、一般包括以下流程:

三、私募基金參與債轉股的幾種方式

1、組建資產(chǎn)管理公司

私募公司可以參與組建資產(chǎn)管理公司,通過資產(chǎn)管理公司直接參與債轉股。

2、作為債轉股基金的出資方

在大型企業(yè)實施債轉股時,由于購買債權需要的資金比較龐大,實施機構往往采用“子公司設立基金”方式來實施,而私募基金可以作為出資方參與基金,并獲得投資回報。

3、作為管理人發(fā)起設立基金

在中國證券基金業(yè)協(xié)會登記的私募基金管理人可以發(fā)起設立募集私募基金,并管理其投資的資產(chǎn)。

4、受托管理債轉股資產(chǎn)

私募機構可發(fā)揮自身優(yōu)勢,以資產(chǎn)證券化的形式,為資產(chǎn)管理公司提供配套服務。通過發(fā)起、管理不良資產(chǎn)基金的方式,將資產(chǎn)管理公司轉股后的股權打包接收過來進行管理后退出,賺取管理費及轉讓收益。

5、受讓資產(chǎn)管理公司轉股后的股權

資產(chǎn)管理公司實施債轉股后,股權的推出途徑有企業(yè)IPO、掛牌新三板、并購或直接轉讓給其他收購方。私募基金擅長投資管理及退出,接收資產(chǎn)管理公司的股權經(jīng)過整合后退出盈利。

6、為債轉股實施方案提供咨詢服務

在債轉股實施過程中,私募機構既可以作為一個獨立的第三方平臺參與協(xié)調(diào)企業(yè)多個債權人的關系,保持各方債權人的共同進退。也可以憑借自己對不良資產(chǎn)的處置經(jīng)驗與在“募投管退”領域豐富的投資經(jīng)驗,為銀行提供不良資產(chǎn)處置方案,并設計債轉股方案,吸引社會資本的參與,增加債轉股實施的成功率。